Przyjazna interpretacja przepisów, domniemanie niewinności przedsiębiorcy, budowanie relacji opartych na zaufaniu i partnerstwie. Prezentacji „przełomowej” konstytucji biznesu wicepremiera Morawieckiego towarzyszyło wiele wzniosłych haseł, ale na ziemię szybko sprowadzają konkrety reformy podatkowej. Urzędy skarbowe w styczniu ruszają z kontrolami, jakich wcześniej nie mogły prowadzić. Kłopoty mogą mieć nawet uczciwi przedsiębiorcy.

Urzędy skarbowe mogą kontrolować całe łańcuchy transakcji. Dotychczas mogły sprawdzać tylko bezpośrednich kontrahentów danego przedsiębiorcy. Taki jest efekt nowelizacji ustawy o VAT, którą uchwalił sejm.

Oznacza to, że setki urzędów skarbowych w całej Polsce otrzymają uprawnienia do przeprowadzania głębokich kontroli krzyżowych, jakimi do tej pory dysponowało 16 urzędów kontroli skarbowej, czyli organów wyższego rzędu. Przypomnijmy, że UKS-y przestaną istnieć 1 marca wraz z powołaniem Krajowej Administracji Skarbowej.

Przepisy skrojone pod przestępców podatkowych

Dlaczego możliwość prowadzenia kontroli krzyżowych przez zwykłe urzędy skarbowe to potencjalne zagrożenie dla przeciętnego przedsiębiorcy? Obawy może budzić już samo rozszerzenie uprawnień urzędników, którzy mogą nie posiadać wystarczających kompetencji, ale problem jest głębszy.

Dzięki zmianie przepisów urząd skarbowy, w ramach jednego postępowania, będzie mógł skontrolować dowolną liczbę firm biorących na różnych etapach udział w obrocie konkretnym towarem. Nie będzie musiał – tak jak wcześniej – wszczynać osobnych postępowań lub kontroli, do których za każdym razem musiał przecież mieć wyraźne powody.

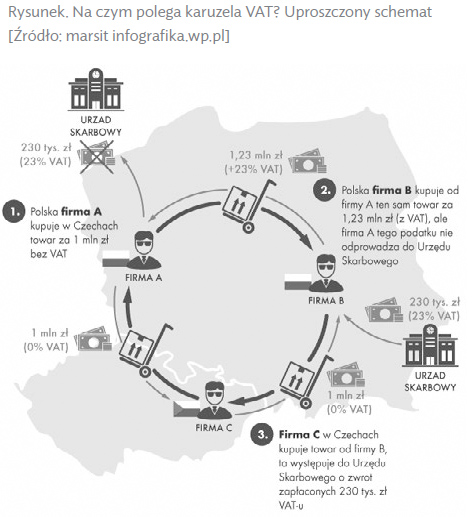

Nowe przepisy są skrojone pod przestępców gospodarczych, którzy organizują tak zwane karuzele podatkowe, czyli schematy wyłudzania VAT na wielką skalę. Wskazuje na to choćby możliwość wydłużenia przez urząd skarbowy terminu zwrotu VAT, która daje urzędnikom więcej czasu na prześledzenie całego łańcucha transakcji.

Problem z karuzelami polega jednak na tym, że oprócz organizatorów tego procederu i kontrolowanych przez nich spółek, w całej operacji najczęściej biorą udział – zupełnie nieświadomie – zwykłe, uczciwe firmy. Wystarczy, że kupią towar, od którego wcześniej nie zapłacono podatku i już mogą stać się „uczestnikiem karuzeli VAT”. A przedsiębiorcy mają bardzo ograniczone – w porównaniu z organami państwa – możliwości prześwietlenia swoich kontrahentów.

Urzędnicy pójdą po utracony podatek do uczciwych firm

Jak mówi cytowana przez „Dziennik Gazetę Prawną” Agnieszka Tałasiewicz, doradca podatkowy i partner w EY, zmiany mogą uderzyć w firmy, które nieświadomie kupiły towar od oszusta podatkowego i wystąpili o zwrot VAT-u. W takiej sytuacji nie tylko mogą nie otrzymać należnego zwrotu VAT-u, ale mogą zostać poddane drobiazgowej kontroli.

Z kolei Przemysław D. Antas, radca prawny i doradca podatkowy, ostrzega, że urzędnicy mogą ulec pokusie, żeby „badać łańcuch transakcji pod kątem tego, które z ogniw jest najbardziej wypłacalne”. – W praktyce oznacza to, że pójdą po utracony podatek do uczciwych firm – ostrzega.

Na szczęście urzędy skarbowe będą mogły żądać od poszczególnych uczestników danego łańcucha transakcji tylko tych dokumentów, które są związane z przedmiotem kontroli. Żądanie jakichkolwiek innych informacji będzie w tej sytuacji przekroczeniem uprawnień przez kontrolujących.

Możesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.