Dla każdego przedsiębiorstwa funkcjonującego na rynku najważniejszym celem w horyzoncie krótkoterminowym staje się utrzymanie płynności płatniczej. Zdolność do terminowego regulowania bieżących zobowiązań w dużym stopniu jest zdeterminowana wielkością i strukturą kapitału obrotowego. W tym artykule powiemy, jak prawidłowo ustalić zapotrzebowanie na kapitał obrotowy oraz poruszymy zagadnienia związane z regulowaniem cyklu konwersji gotówki.

Co musisz wiedzieć na temat kapitału obrotowego

Można spotkać się z dwoma pojęciami kapitału obrotowego:

→ kapitałem obrotowym brutto,

→ kapitałem obrotowym netto (KON).

Łączna wartość składników majątku obrotowego firmy wykazana w aktywach jej bilansu nosi nazwę kapitału obrotowego brutto. Innymi słowy, kapitał obrotowy brutto odpowiada mniej więcej aktywom obrotowym. Do jego składników można zaliczyć: zapasy, należności krótkoterminowe i inwestycje krótkoterminowe. Niektórzy twierdzą, że rozliczenia międzyokresowe w aktywach nie stanowią składnika kapitału obrotowego brutto. Wydaje się to jednak błędem. Wprawdzie rozliczenia międzyokresowe (krótko- i długoterminowe), podobnie zresztą jak długoterminowe należności, stanowią zgodnie z ustawą o rachunkowości element aktywów trwałych, ale z punktu widzenia zarządzania mają raczej charakter obrotowy.

Jeśli nawet przyjmie się jako kryterium podział według ustawy o rachunkowości, prowadzący do nieuwzględniania rozliczeń międzyokresowych w wielkości kapitału obrotowego brutto, nie wywoła to wielkiej rozbieżności, gdyż wielkość krótkoterminowych rozliczeń zazwyczaj jest niewielka.

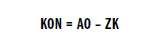

Kapitałem obrotowym netto (inaczej kapitałem pracującym – Working Capital) będzie w ujęciu bilansowym (księgowym) różnica pomiędzy aktywami obrotowym (AO) a bieżącymi zobowiązaniami (ZK).

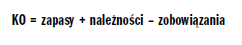

Kapitał obrotowy netto obliczamy według poniższego wzoru:

W ujęciu finansowym (kapitałowym) kapitał obrotowy netto to zaś różnica pomiędzy kapitałem stałym (KS) a aktywami trwałymi (AT).

Jakie są zalety wpływania na wielkość kapitału obrotowego

Efektywne zarządzanie kapitałem obrotowym jest bardzo ważne dla każdej firmy, a co za tym idzie – również dla osób odpowiedzialnych za zarządzanie finansami. Jest to przede wszystkim związane z faktem, że obieg pieniężny w firmie stanowi odpowiednik krwioobiegu u ludzi.

Zadaniem kapitału obrotowego jest zmniejszanie ryzyka wynikającego z unieruchomienia części środków obrotowych (zapasów, należności) lub też wynikającego ze strat związanych z tymi środkami, np. z trudnością sprzedaży.

Odpowiednie zarządzanie kapitałem obrotowym powinno prowadzić do wzrostu sprawności działania, która będzie z kolei wynikiem zoptymalizowania wielkości i struktury aktywów bieżących, ukształtowania najbardziej korzystnej struktury źródeł finansowania, a tym samym wzrostu dochodowości i konkurencyjności firmy.

Posiadanie kapitału obrotowego warunkuje zachowanie ciągłości i rytmiczności działania firmy. Chodzi tu o „obsłużenie” wielu nakładających się w rzeczywistości operacji gospodarczych – począwszy od wydania środków pieniężnych na surowce, materiały czy towary, a skończywszy na uzyskaniu zapłaty za wytworzone produkty lub/i sprzedane towary.

Zbyt niski poziom kapitału obrotowego podnosi ryzyko utraty płynności płatniczej jednostki, zbyt wysoki jego poziom może być zaś przyczyną powstania nieuzasadnionych kosztów pozyskania źródeł finansowania aktywów obrotowych. Niemniej jednak, im wyższy poziom kapitału obrotowego netto, tym większa jest płynność płatnicza firmy.

Do najważniejszych decyzji w zakresie zarządzania finansami przedsiębiorstwa należy ustalenie poziomu kapitału obrotowego zgodnego z wielkością zapotrzebowania na ten kapitał.

Prawidłowe ustalenie zapotrzebowania firmy na kapitał obrotowy

Aby prawidłowo ustalić zapotrzebowanie na kapitał obrotowy, należy skorzystać z określonej metody liczenia. Najczęściej używa się następujących metod:

→ kosztowej (ponoszonych nakładów), która uzależnia prognozowaną wielkość KON od planowanych wydatków (nakładów, kosztów operacyjnych pokrywanych pieniężnie), jakie twoja firma musi ponieść w swojej bieżącej działalności;

→ cyklu obrotowego, gdzie zapotrzebowanie na kapitał obrotowy netto jest zależne od zamierzonych okresów zaangażowania funduszy w aktywa obrotowe, czyli w tym wypadku zapotrzebowanie na kapitał obrotowy netto zależy od szybkości obrotu składnikami aktywów obrotowych i zobowiązań krótkoterminowych;

→ udziału kosztów operacyjnych w przychodach ze sprzedaży, gdzie zapotrzebowanie na kapitał obrotowy netto jest związane z utrzymaniem właściwych proporcji między zakładaną zmianą kosztów a planowaną zmianą wartości sprzedaży;

→ sprzedażowej (dodatkowych środków finansowych angażowanych w aktywa, umożliwiających zakładany wzrost sprzedaży), w której zapotrzebowanie na kapitał obrotowy netto jest związane z planowaną ilością produkcji i wartością sprzedaży.

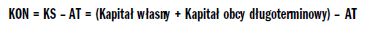

Wskaźnik relacji kapitału obrotowego do przychodów ze sprzedaży

Jednym z najprostszych szacunków służących ustaleniu zapotrzebowania na kapitał obrotowy jest wykorzystanie wskaźnika relacji kapitału obrotowego do przychodów ze sprzedaży.

Niestety można korzystać z tej metody jedynie wówczas, gdy zna się średni poziom kapitału obrotowego w przychodach, który zaistniał we wcześniejszych okresach. Wówczas wystarczy określić prognozę sprzedaży i na jej podstawie zarysować zapotrzebowanie na kapitał obrotowy.

Przykład

Założywszy, że w firmie średni poziom udziału kapitału obrotowego w przychodach wynosi 0,02, natomiast planowana sprzedaż 120.000 zł – ustalamy zapotrzebowanie na kapitał obrotowy, wyliczając wskaźnik relacji kapitału obrotowego do przychodów ze sprzedaży.

Gdy chcemy zrealizować plan sprzedaży, firma potrzebuje w najbliższym okresie kapitału obrotowego rzędu 2.400 zł (120.000 zł × 0,02).

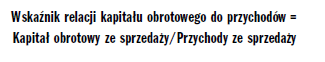

Wskaźnik rotacji aktywów obrotowych

Zapotrzebowanie na kapitał pracujący jest zróżnicowane. Zależy przede wszystkim od długości cyklu eksploatacyjnego oraz rotacji środków obrotowych, uwalniających płynne środki zamrożone w zapasach i należnościach.

Przykład

Przedsiębiorstwo B charakteryzuje się większym wskaźnikiem rotacji aktywów obrotowych, tym samym jego zapotrzebowanie na kapitał pracujący będzie mniejsze.

Warto pamiętać, że inne zapotrzebowanie na KON będzie w firmach, które przechodzą etap szybkiego wzrostu (czyli odnotowują duży wzrost sprzedaży), a inne w przedsiębiorstwach dojrzałych (o stabilnym poziomie sprzedaży). Innymi słowy, poziom i zapotrzebowanie na kapitał obrotowy skorelowane są także z etapem rozwoju przedsiębiorstw.

Cykl konwersji gotówki

Cykl konwersji gotówki jest wielkością wynikową sumy okresu spływu należności (cyklu regulowania należności w dniach) i okresu konwersji zapasów (cyklu obrotu zapasami w dniach) pomniejszoną o okres odroczenia płatności (cyklu regulowania zobowiązań w dniach).

Na poziom kapitału obrotowego można wpływać przez oddziaływanie na poszczególne pozycje, które wpływają na jego ostateczny kształt. Dotyczy to takich pozycji, jak należności, zapasy i środki pieniężne – z jednej strony, a zobowiązania bieżące z drugiej.

Bezpieczny poziom kapitału obrotowego zostanie osiągnięty wówczas, gdy cykl konwersji gotówki w firmie będzie „domknięty”, tj. taki, w którym firma uzyska środki pieniężne ze sprzedaży produktów/towarów, które były zamrożone w materiałach/surowcach/towarach, nie później niż w wymaganym terminie zapłaty za pozyskane wcześniej materiały/surowce/towary.

Na zaprezentowanym na Rysunku 1 schemacie cykl operacyjny (suma okresu spływu należności i okresu konwersji zapasów) jest niestety dłuższy niż okres spłaty (okres odroczenia płatności), stąd przedsiębiorstwo o takim cyklu konwersji gotówki zmuszone jest do pozyskania źródła finansowania na okres obrotu gotówką.

Idea domkniętego cyklu konwersji gotówki polega na tym, żeby cykl operacyjny był krótszy niż okres spłaty zobowiązań.

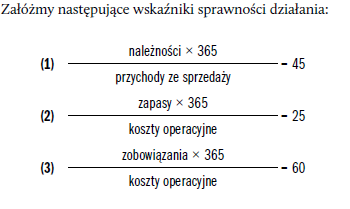

Żeby zweryfikować tę tezę, należy policzyć trzy wskaźniki, określające sprawność działania przedsiębiorstwa: wskaźnik cyklu regulowania należności (w dniach), cyklu obrotu zapasami w dniach oraz cyklu regulowania zobowiązań w dniach.

Przykład

Cykl konwersji gotówki = (1) + (2) – (3) = 45 + 25 – 60 = 10

Taka sytuacja nie jest korzystna dla tej firmy, gdyż uzyskany wynik 10 dni oznacza lukę finansową, która wymaga zwiększenia środków finansowych. Obsłużenie 10-dniowego procesu gospodarczego wymaga dodatkowego źródła finansowania.

Celem przedsiębiorstwa powinno być możliwie maksymalne skrócenie własnego cyklu konwersji gotówki. W kontekście zarządzania kapitałem obrotowym oznacza to, że wielkość KON powinna ulec zmniejszeniu, przy założeniu nieobniżania sprzedaży i niepodwyższania kosztów operacyjnych.

Skutkiem zmniejszenia wielkości kapitału obrotowego jest wzrost ryzyka utraty płynności z jednej strony, ale z drugiej strony – wzrost rentowności osiągnięty dzięki efektywniejszemu zaangażowaniu majątku i redukcji kosztów pozyskania źródeł finansowania. Zmniejszenie kapitału obrotowego oznacza, że w strukturze źródeł finansowania wzrasta udział zobowiązań krótkoterminowych, a maleje udział zobowiązań (kredytów) długoterminowych.

Każda decyzja zwiększająca stopień płynności, przy innych czynnikach niezmienionych, prowadzi do spadku zyskowności i na odwrót – wzrost zyskowności powoduje spadek zdolności płatniczych.

Cykl konwersji gotówki może być skrócony przez:

→ skrócenie okresu spływu należności,

→ redukcję konwersji zapasów, osiągniętą dzięki szybszemu ich przetwarzaniu i szybszej sprzedaży dóbr,

→ wydłużenie okresu odroczenia płatności przez spowolnienie własnych płatności.

Kapitał obrotowy a równanie Du Ponta

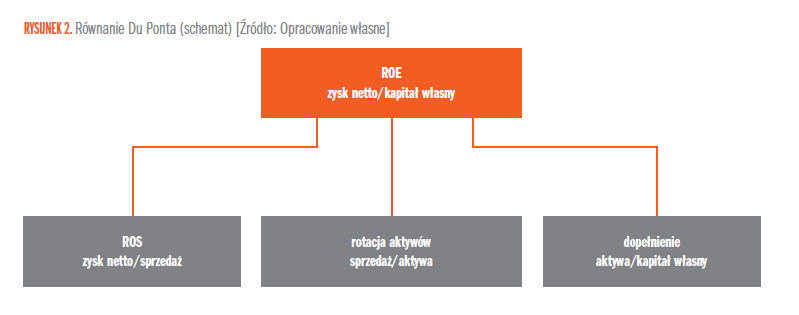

Korzystając z modelu równania Du Ponta (Rysunek 2) można oszacować osiągnięty wzrost rentowności (zmniejszenie kapitału obrotowego netto) przy redukcji cyklu obrotu zapasami lub cyklu obrotu należnościami.

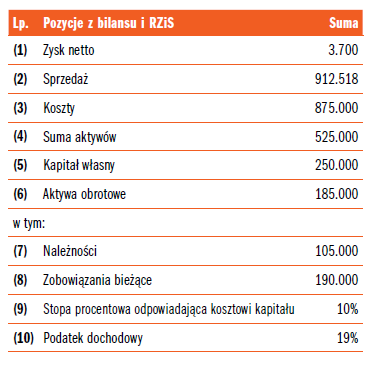

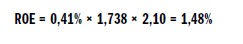

Równanie Du Ponta dla tego przedsiębiorstwa prezentuje się następująco:

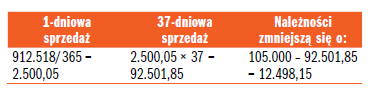

Przyjmijmy założenie, że zarządowi tej firmy udało się skrócić okres spływu należności o 5 dni (z 42 dni do 37 dni). Spowoduje to zmniejszenie wartości należności w bilansie:

Przedsiębiorstwo w danym roku dysponowałoby większą kwotą środków pieniężnych, które mogłoby zainwestować. Przy założeniu, że stopa procentowa wynosi 10% rocznie, korzyści z tego tytułu byłyby następujące:

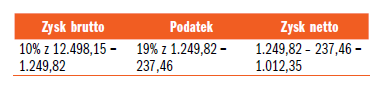

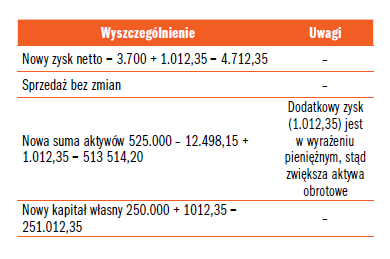

Stąd nowe wartości do równania Du Ponta są następujące:

Nowe równanie Du Ponta (ROE) = 0,52% × 1,777 × 2,05 = 1,88%.

Redukcja cyklu regulowania należności o 5 dni spowodowała wzrost rentowności kapitału własnego z 1,48% do 1,88%.

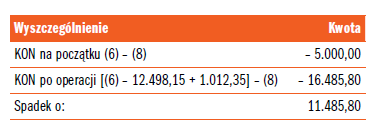

Przy założeniu, że dodatkowe środki pieniężne płynące ze skrócenia cyklu regulowania należności posłużą spłacie zobowiązań długoterminowych (co byłoby logiczną konsekwencją obniżenia kosztów finansowania – a więc tym samym wzrostu rentowności), badana firma odnotuje zmniejszenie kapitału obrotowego netto.

Wielkość kapitału obrotowego a rodzaj branży

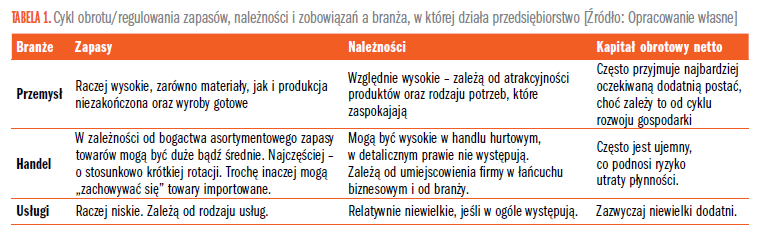

Zarówno poziom, jak i cykl obrotu/regulowania zapasów, należności i zobowiązań zależy od branży, w której działa przedsiębiorstwo. W trzech rodzajach branż kształtuje się to w sposób – w pewnym przybliżeniu – określony w tabeli 1.

Strategia finansowania majątku obrotowego

Strategia finansowania aktywów obrotowych oznacza ustalenie określonej kompozycji (wielkości i struktury) źródeł ich pokrycia. Różne składniki kapitału mają różnorodny koszt, przy czym koszt kapitału stałego (kapitał własny i kapitał obcy długoterminowy) jest wyższy niż kapitału krótkoterminowego. Jeśli w wyborze strategii finansowania uwzględnimy większy udział kapitałów stałych, tym większy będzie koszt naszego finansowania i tym większy będzie kapitał obrotowy netto.

Można powiedzieć, że wraz ze wzrostem KON rosną koszty finansowe przedsiębiorstwa.

Przykład

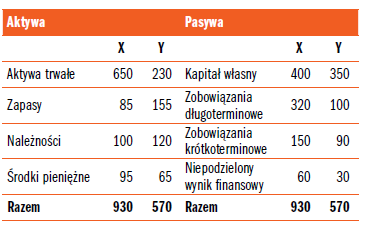

Uproszczony bilans dwóch przedsiębiorstw X i Y działających w tej samej branży i osiągających przychody ze sprzedaży na zbliżonym poziomie wygląda następująco:

Każda z firm realizuje inną strategię finansowania aktywów obrotowych. Wysokość kapitału obrotowego w firmie X wynosi 130 (85 + 100 + 95 – 150), w firmie Y zaś 250. Odsetek aktywów obrotowych mających pokrycie w kapitale stałym też jest inny, odpowiednio dla X [130/(85 + 100 + 95)] = 46,4%, dla Y [(250/(155 + 120 + 65)]) = 73,5%.

Przedsiębiorstwo Y stosuje zatem bardziej agresywną strategię zarządzania kapitałem obrotowym (strategię finansowania) w porównaniu z firmą X. Naraża się w związku z tym na większe ryzyko finansowe i wyższe koszty pozyskania kapitału.

Wybór strategii finansowania zdeterminowany jest kilkoma czynnikami:

(1) realnością przewidywanych wpływów ze sprzedaży oraz ich regularnością, która może być wyrażana stabilnym cyklem gotówkowym,

(2) stopniem zsynchronizowania i zintegrowania zaopatrzenia, procesu produkcyjnego, sprzedaży i inkasowania należności,

(3) sezonowością produkcji przy całorocznym zbycie produktu (produkcja roślinna, np. zboża, buraki cukrowe) lub sezonowością sprzedaży przy całorocznej produkcji (narty, rowery).

Wysoka realność przewidywanych wpływów ze sprzedaży, a także wysoki stopień zsynchronizowania procesów w całym cyklu obrotu pozwalają na zmniejszenie kapitału obrotowego, ponieważ mamy wówczas do czynienia ze stabilnym i często krótkim cyklem gotówkowym.

Jeżeli zaś planowana sprzedaż podlega wahaniom (występuje zwiększone ryzyko operacyjne), to wówczas taka sytuacja powoduje potrzebę skompensowania ryzyka zwiększonym poziomem kapitału obrotowego.

Sezonowość jest czynnikiem determinującym długi cykl gotówkowy i tym samym utrzymywanie kapitału obrotowego na wysokim poziomie. Wysoki kapitał obrotowy powoduje wzrost kosztów finansowania, tym samym przekłada się zazwyczaj na zwiększoną cenę produktu lub towaru.

Praktycznie wszystkie firmy podlegają różnego rodzaju wahaniom sezonowym i cyklicznym, np. przedsiębiorstwa budowlane zwiększają działalność wiosną i latem. Firmy zazwyczaj zwiększają w różnych okresach i z różnych przyczyn swoje aktywa obrotowe, gdy koniunktura im sprzyja, a pozbywają się zapasów i redukują należności, gdy koniunktura się pogarsza. Nie zdarza się jednak, żeby aktywa obrotowe zmalały do zera.

Przyjmuje się założenie, że aktywa obrotowe – z zasady krótkoterminowe, obejmują dwa składniki:

→ stałą część – charakteryzuje się względną stałością w krótkim okresie. W długim czasie aktywa te rosną wraz z rozwojem firmy. Stałe aktywa obrotowe są niezależne od wahań spowodowanych dziennymi, sezonowymi lub cyklicznymi zmianami aktywności gospodarczej przedsiębiorstwa;

→ tymczasową (zmienną) część – obejmuje elementy aktywów powyżej stałego ich poziomu. Ich wielkość ulega wahaniom ze względu na cykliczność, sezonowość czy specyfikę codziennych transakcji.

Podobnie jest po stronie źródeł finansowania, część zobowiązań bieżących wykazuje się pewną stabilnością i możemy traktować je jako element stałego zaangażowania w proces finansowy w przedsiębiorstwie.

Strategia finansowania aktywów obrotowych powinna mieć cechę elastyczności, tak aby móc ją dostosować do zmieniającej się koniunktury gospodarczej oraz sytuacji na rynkach finansowych.

W okresie ożywienia o trwałym charakterze powinno się korzystać z kredytów krótkoterminowych, jeśli ich podaż jest dostateczna. W przypadku dekoniunktury należy zmierzać do ograniczenia udział kredytów krótkoterminowych (zwiększać kapitał obrotowy) kosztem obniżenia zyskowności kapitałów własnych. Można w ten sposób zmniejszyć wyższe ryzyko finansowe, które objawia się w okresach mniejszego popytu na towary i produkty.

Koncepcja zerowego kapitału obrotowego

W poszukiwaniu optymalnej struktury aktywów i pasywów istotnego znaczenia nabiera koncepcja zerowego kapitału obrotowego netto. Na potrzeby tej koncepcji stworzono zmodyfikowane pojęcie kapitału obrotowego:

Realizowane skrajne strategie zarządzania kapitałem, tj. agresywna (dynamiczna) czy konserwatywna (łagodna), prowadzą do funkcjonowania odpowiednio albo w obrębie wysokiego ryzyka utraty płynności albo mniejszego ryzyka finansowego i jednocześnie spadku rentowności prowadzenia działalności gospodarczej.

Zwolennicy „złotego środka”, czyli koncepcji zerowego kapitału obrotowego, twierdzą, że osiągnięcie zerowego poziomu zaangażowania kapitału obrotowego jest możliwe przez dążenie do minimalizowania należności i zapasów przy jednoczesnym maksymalizowaniu zobowiązań wobec dostawców. Generuje to środki pieniężne i przyspiesza produkcję, co ułatwia dokonywanie dostaw na czas i sprawniejsze działanie.

Poza korzyściami finansowymi wynikającymi z obniżenia kapitału obrotowego (utrzymywania go na zerowym poziomie) występuje również fakt wymuszenia działu produkcji i dostaw do produkowania i dostarczania towarów szybciej, niż robi to konkurencja, co ułatwia pozyskanie nowych zamówień i otrzymywanie lepszych cen dzięki ich sprawnej realizacji.

Jeśli produkcja przebiega dostatecznie szybko, firmy mogą wytwarzać towary w miarę ich zamawiania i nie muszą posługiwać się prognozami popytu i gromadzić wysokich zapasów. System takiego działania znany jest jako zarządzanie oparte na popycie (ang. demand-based management) i polega na wykorzystaniu metody „dokładnie na czas” (ang. just in time) stosowanej w kontroli zapasów.

Do podstawowych celów produkcji „dokładnie na czas” można zaliczyć skrócenie cyklu powstawania wyrobu czy też minimalizację zapasów materiałowych. Dodatkowo zakłada się eliminację strat czasu oraz maksymalizację szybkości przepływu materiałów.

Minimalizacja zapasów materiałowych zapewnia możliwość znacznej obniżki kosztów związanych z brakiem potrzeby inwestowania w pomieszczenia i powierzchnie magazynowe, zapewnia też lepsze wykorzystanie aktywów firmy, gdyż nie są zamrożone w materiałach i towarach zalegających na składzie, co w efekcie prowadzi do zredukowania poziomu kapitału obrotowego do minimum.

Taki typ zarządzania jest funkcją wzrostu szybkości przesyłania informacji w dobie wykorzystania systemów informatycznych w zarządzaniu, które spowodowały i powodują nadal skracanie czasu trwania wielu procesów nie tylko w przedsiębiorstwach.

Warto zapamiętać: Łączna wartość składników majątku obrotowego firmy wykazana w aktywach jej bilansu nosi nazwę kapitału obrotowego brutto. Kapitałem obrotowym netto (inaczej kapitałem pracującym – Working Capital) będzie w ujęciu bilansowym (księgowym) różnica pomiędzy aktywami obrotowym (AO) a bieżącymi zobowiązaniami (ZK). Zadaniem kapitału obrotowego jest zmniejszanie ryzyka wynikającego z unieruchomienia części środków obrotowych lub też wynikającego ze strat związanych z tymi środkami. Cykl konwersji gotówki jest wielkością wynikową sumy okresu spływu należności i okresu konwersji zapasów pomniejszoną o okres odroczenia płatności. Wraz ze wzrostem kapitału obrotowego netto rosną koszty finansowe przedsiębiorstwa.

Możesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.