Jednostki gospodarcze zaliczają do kosztów według rodzaju wydatki, które zostały poniesione w danym okresie. Nie są one równoznaczne z kosztem własnym sprzedaży. Część z nich ma związek z przychodami danego okresu, ale część dotyczy wyprodukowanych i złożonych w magazynie wyrobów gotowych, produkcji w toku itp., jak również część wynika z rozliczeń międzyokresowych czynnych i biernych. Aby więc zapewnić kosztom współmierność do przychodów, w pozycji „Zmiana stanu produktów” następuje ich zrównanie z przychodami.

Zmianę stanu produktów ustala się poprzez porównanie stanu początkowego i końcowego kont: rozliczenia międzyokresowe kosztów (czynne i bierne) oraz zapasy.

Zmiana stanu produktów

Zmiana stanu produktów, w rachunku zysków i strat (RZiS) sporządzanym metodą porównawczą, jest prezentowana w przychodach netto ze sprzedaży i zrównanych z nimi. Zmiana stanu produktów koryguje koszty, doprowadzając ich wielkość do wysokości kosztów rzeczywiście poniesionych w danym roku obrotowym na sprzedaną produkcję.

Saldo Wn konta 490 „Rozliczenie kosztów” oznacza zmniejszenie stanu produktów, a saldo Ma – zwiększenie.

Saldo konta 490 na koniec roku obrotowego przenosi się na wynik finansowy zapisem:

Wn/Ma konto 860 „Wynik finansowy”,

Ma/Wn konto 490 „Rozliczenie kosztów”.

Zmiana stanu produktów jest związana z funkcjonowaniem tzw. zamkniętego kręgu kosztów.

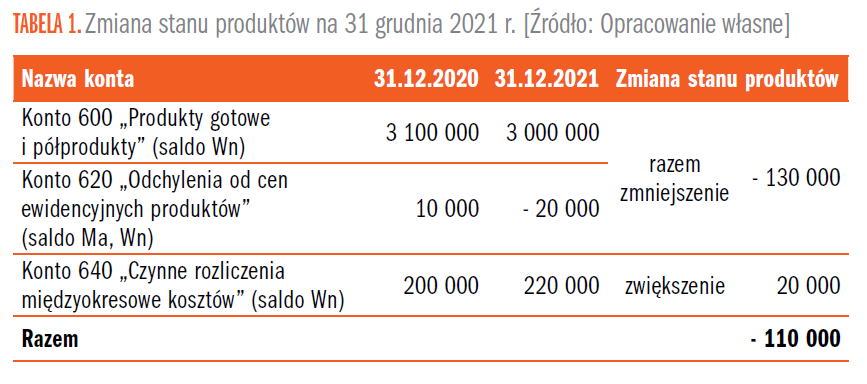

W danym roku obrotowym wylicza się ją, porównując stany kont na początek i na koniec roku obrotowego (tabela 1).

Prawidłowość wyliczenia stanu produktów sprawdza się także, porównując sumę kosztów sprzedanych produktów, kosztów zarządu, kosztów sprzedaży i obroty wewnętrzne z sumą kosztów rodzajowych (tabela 2).

|

Tabela 2. Zmiana stanu produktów a obroty wewnętrzne według stanu na 31 grudnia 2021 r. [Źródło: Opracowanie własne] |

|

|

Konta |

Kwoty |

|

( A ) koszty sprzedanych produktów |

9 140 000 |

|

( B ) koszty zarządu |

1 920 000 |

|

( C ) koszty sprzedaży |

1 690 000 |

|

( D ) obroty wewnętrzne |

60 000 |

|

Razem (a + b + c + d) |

12 810 000 |

|

( E ) koszty rodzajowe |

12 920 000 |

|

Różnica (Razem - e) |

- 110 000 |

Podana kwota obrotów wewnętrznych jest przykładowa i jest to założenie.

W przykładzie suma kosztów rodzajowych jest wyższa od sumy kosztów sprzedanych produktów, kosztów zarządu, kosztów sprzedaży i obrotów wewnętrznych o kwotę 110 000 zł. Zatem aby w rachunku zysków i strat wyrównać wartość kosztów rodzajowych oraz wartość kosztów rzeczywiście poniesionych w danym roku obrotowym na sprzedaną produkcję, należy o kwotę 110 000 zł zwiększyć przychody. Po tej operacji koszty per saldo będą zaprezentowane w kwocie 12 810 000 zł, tj. 110 000 zł (przychody) – 12 920 000 zł (koszty rodzajowe).

Pozostałe 77% artykułu dostępne jest dla zalogowanych użytkowników serwisu.

Jeśli posiadasz aktywną prenumeratę przejdź do LOGOWANIA. Jeśli nie jesteś jeszcze naszym Czytelnikiem wybierz najkorzystniejszy WARIANT PRENUMERATY.

Zaloguj Zamów prenumeratę Kup dostęp do artykułuMożesz zobaczyć ten artykuł, jak i wiele innych w naszym portalu Controlling 24. Wystarczy, że klikniesz tutaj.